La modificación al sistema de pensiones del Perú no será tan perentoria como se esperaba. Luego de que la Comisión de Economía del Congreso aprobara el decreto que permitiría a afiliados del sistema público a trasladarse al privado con el 100 % de sus aportes, las complejidades financieras que involucran el cambio han puesto trabas en el camino para lograr su concreción.

La norma, aprobada por el Parlamento —de mayoría opositora al Ejecutivo—, ha encontrado una barrera desde la Presidencia, pues Pedro Castillo, su titular, ha insistido en que la medida es técnica y financieramente inviable. En un oficio enviado al Congreso firmado por el mandatario peruano, el Ejecutivo reitera que la ley no es aplicable por el enrome gasto que significará.

"Nos encontramos frente a un régimen de reparto, en el que no existe un fondo en el que se acumulen los aportes, sino que se destinan en su totalidad para el pago de pensiones”, señala la misiva.

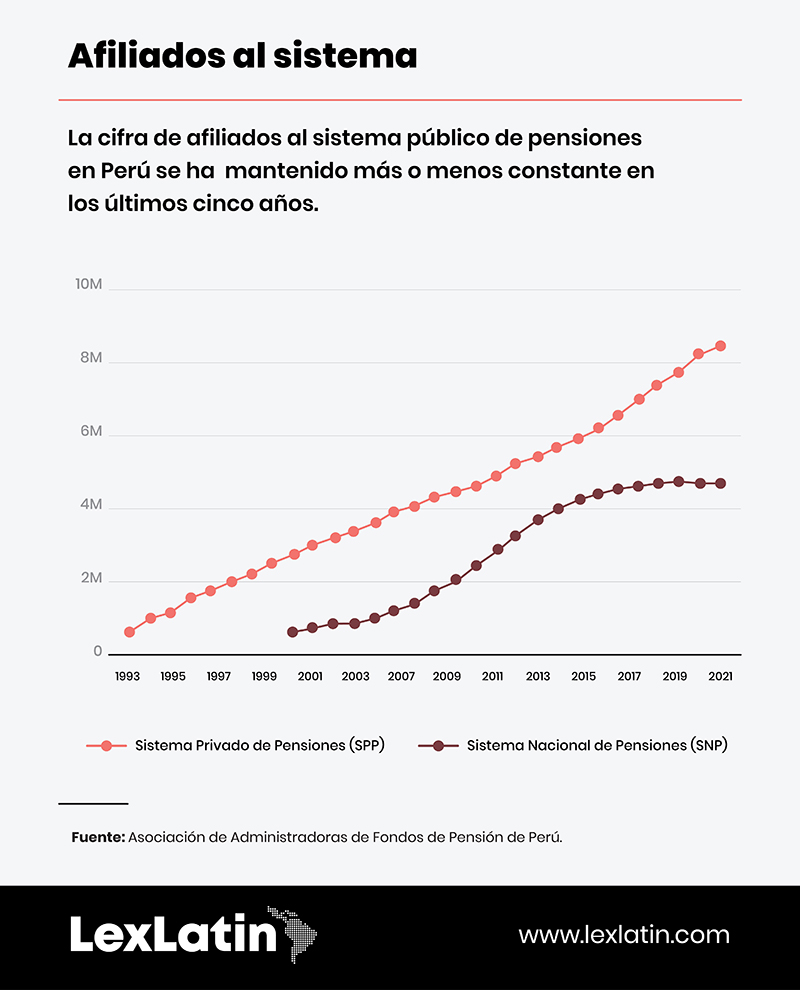

Hasta ahora los afiliados que quisieran cambiar del Sistema Nacional de Pensiones (SNP) al Sistema Privado de Pensiones (SPP) perdían sus ahorros, con ciertas excepciones por normas aprobadas en 1992, 1996 y 2001. Estas, en su momento, permitieron el traspaso total de fondos a quienes cumplían los requisitos exigidos.

La ley observada por el Ejecutivo permite el cambio a todas las personas que se hayan inscrito en el SNP antes de 2002 y, si bien los ahorristas que se han cambiado en estos años no podrán transferir sus fondos, tendrán derecho a un bono de reconocimiento por todos sus haberes y no como sucedió con las normativas pasadas, cuando el bono se limitó a un máximo de 60.000 soles (unos 15.570 dólares al cambio vigente el 06 de diciembre).

Te invitamos a leer: De la ONP a la AFP: Comisión del Congreso ve viable propuesta de traslado de fondos

¿Qué beneficios se esperan?

A pesar de las objeciones en torno a la iniciativa legislativa, la medida es, en general, bien percibida por los expertos y mejor aún por los ahorristas. Roy Suto, abogado especialista en el tema pensional del escritorio Rubio Leguia Normand, la considera más que justa, tomando en cuenta que muchos trabajadores y asegurados que optaron por cambiarse pero no pudieron llevarse sus ahorros tuvieron que iniciar de cero su nueva Cuenta Individual de Capitalización (CIC) dentro del sistema privado.

“La aprobación de la medida permitiría que esas personas puedan solicitar el bono de reconocimiento, aumentando sus posibilidades de acceder a mejores montos de sus futuras pensiones”, dice Suto, quien agregó que terminará con la duda que abruma a miles de trabajadores que debían escoger entre cambiarse al SPP y perder sus ahorros o quedarse en el SNP y recibir una pensión fija menor.

Otros expertos, sin embargo, señalan que las complejidades son más profundas de lo que se cree, tomando en cuenta la diferencias que hay en las bases dogmáticas de los sistemas público y privado. Mario Pasco Lizárraga, socio del estudio Rodrigo, Elías & Medrano Abogados, recuerda que mientras en el primero la formación de la pensión depende básicamente de cuánto tiempo ha estado aportando el afiliado sin que importe mucho el monto, en el sistema privado no interesa el tiempo de afiliación sino cuánto ha acumulado el ahorrista en su cuenta.

"De allí que cada tránsito sea un problema, en tanto que se estará traduciendo tiempo a dinero o viceversa, lo que inevitablemente significa costos o pérdida: o para el afiliado, para la AFP o para la ONP", dice el experto.

En la otra acera, Edson Román, vocero de la Asociación de Afiliados al Sistema de Pensiones del Perú, ha señalado que el cambio será, en especial, favorable a quienes se han visto forzados a dejar sus ahorros en el sistema público, pues después de muchos años podrán recuperar los fondos que constituyen buena parte de su futuro, en virtud de la norma que hace viable el pago de la compensación.

Del lado de las AFP, se estima que ayudará a aumentar el número de personas interesadas en invertir sus fondos en el SPP, donde el ahorrista es dueño del fondo aportado, pudiendo planificar cuánto es su aporte y cuánto recibirá como pensión tras su retiro.

“Esto definitivamente permitirá a las AFP ampliar su base de afiliados y eso beneficia al mercado”, añade Suto.

Seguro te interesa: Perú: ¿Cómo se ha distribuido el presupuesto 2023?

La medida será agua fresca para las AFP que han tenido que ajustar sus portafolios y deshacerse de activos para poder hacer frente a las disposiciones que dictó el gobierno frente a la pandemia. En este periodo, el Ejecutivo autorizó seis retiros de ahorros como alternativa para paliar la aguda situación económica de millones de peruanos por la crisis sanitaria.

Se estima que, por estos retiros, las administradoras de fondos en conjunto tuvieron que erogar unos 97.000 millones de soles, equivalente a más de 24.300 millones de dólares, lo que en contrapartida ha tenido impacto en el valor de activos que cotizan en la Bolsa de Valores de Lima y además ha comprometido la participación de las AFP en nuevas emisiones y en otros instrumentos financieros.

Al respecto, es oportuno recordar que, de acuerdo con el Instituto Peruano de Economía (IPE), los sectores de infraestructura, minería y energía serán los más afectados por la baja en las inversiones de las AFP, a raíz de la merma de sus carteras producto de los retiros autorizados por el gobierno, tomando en cuenta que estas áreas representan el 18 % de las inversiones de las administradoras privadas.

Te puede interesar: ¿Cómo se obtiene la visa de pensionado en Panamá?

Razones para las detracciones

No ha faltado quien reniega de la medida aprobada por el Congreso que, entre otras cosas, busca aliviar peso a las arcas del Estado que nutren el SNP. Sin embargo, esto podría verse como la transformación del sistema pensional peruano hacia un modelo como el aplicado hasta ahora en Chile, donde las pensiones son manejadas 100 % por las AFP, pero que estaría por cambiar dada la reforma que es analizada en este momento en ese país.

En apoyo a lo suscrito por el presidente Castillo, el Ministerio de Economía y Finanzas ha reiterado que el gobierno no cuenta con los recursos necesarios para cancelar el bono de reconocimiento que —de acuerdo con el papel de trabajo— será cancelado con recursos del Fondo Consolidado de Reserva (FCR), que para el cierre del año pasado contaba con unos 18.800 millones de soles.

Por su parte, la Oficina de Normalización Previsional (ONP) asegura que el costo de entregar el bono de reconocimiento será muy elevado, estimando que se precisarán unos 750 millones de soles para ello. También se ha señalado que el fondo de reserva no debe ser utilizado para cancelar el bono, pues se trata de recursos que no deben servir para gasto corriente sino para paliar situaciones extremas, como el quiebre del sistema, por ejemplo.

En este orden, Pasco Lizárraga señala la inconveniencia de utilizar fondos del tesoro público para beneficiar a un grupo de personas por la modificación de las reglas a un procedimiento al que se acogieron voluntariamente.

"No encuentro una razón para ello. Las reparaciones se generan cuando uno ha producido un daño a otro, no cuando este último ha adoptado una decisión y luego se ha encontrado con que no está contento con ella o que el resultado no es el que pensó sería", dice el experto, no sin antes recordar que el fin último es lograr que a toda persona le vaya mejor.

Al margen de estas consideraciones, la opinión general señala que la posibilidad de cambiarse de un sistema que otorga una pensión única sin importar cuánto se haya ahorrado a otro que permite planificar el aporte y con ello el monto de la pensión futura, significa un beneficio para los trabajadores y empresas administradoras.

“Definitivamente esto constituye un incentivo para que más trabajadores tomen esa decisión”, concluye Roy Suto, del bufete Rubio Leguia Normand.

Add new comment