En el transcurso de 2020 medios locales dieron a conocer la retirada y los planes de deslistar una decena de empresas de la Bolsa Mexicana de Valores (BMV). Entre ellas el consorcio de Farmacia Benavides, Ingeal, General de Seguros y Bio Pappel.

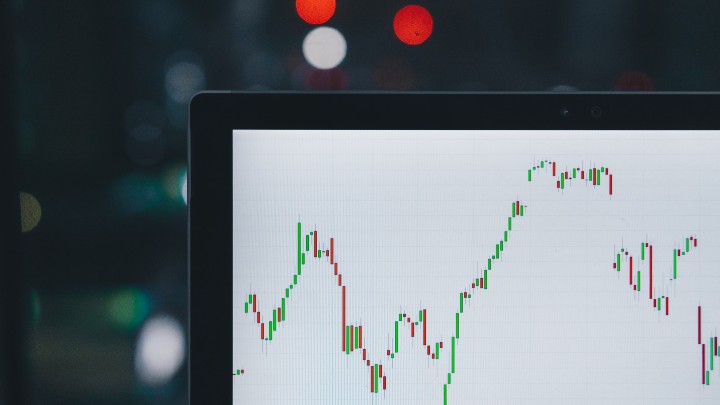

En entrevista, Brian Minutti, socio de la firma Chávez Vargas Minutti, comparte para LexLatin su lectura del contexto. "En 2020 no hubo tantas bajas en capitales", comenta y agrega que ha sido un movimiento normal pues una empresa que cotiza en Bolsa, inclusive si esta bien valuada, podría recibir ofertas más grandes en el sector privado, por ejemplo, "si un comprador estratégico ve mucho valor en ella. El desliste usualmente está más relacionado con baja bursatilidad o poco float en el mercado".

Te puede interesar: El futuro de las pymes en México tras la pandemia

¿Cuáles son las causas que pudo identificar cómo frecuentes en el desliste de las empresas de la BMV durante 2020?

Hay que distinguir a las empresas que están en la BMV en deuda, es decir con deuda emitida, o capitales (equity).

Con relación a capitales (equity), en términos generales, en 2020 no hubo tantas bajas. El caso más sonado fue el de la empresa Bio Pappel, la productora de papel detrás de la marca Scribe.

Normalmente, cuando las empresas deciden salir de la Bolsa es por las siguientes razones:

- Por baja bursatilidad, es decir, se mueven pocas acciones.

- Porque los accionistas originales prefieren recomprar el float para aumentar su posición en la empresa.

- Al recibir una oferta de compra muy atractiva en el mercado privado.

- Cuando la cantidad de acciones que tienen cotizando (free float) es baja.

Por ejemplo, en 2020 la empresa Bio Pappel cotizaba en aproximadamente 0,7 dólares y en la oferta de compra ofrecieron a 1,32 dólares, un rendimiento de más del 70 %. Por lo tanto, si tienes acciones de una empresa que desea retirarse del Mercado de Valores, su desliste puede ser una buena noticia para el inversionista.

Con relación al mercado de deuda, más que un desliste lo que ha pasado es que aquellas emisiones de deuda que vencieron en 2020 en algunos casos no han sido renovadas dada la inestabilidad del mercado. Podríamos esperar que todas aquellas emisiones que no se renovaron salgan durante este año.

Comparado con otros años, ¿el desliste estuvo dentro del rango "normal"?

Sí, fue un movimiento normal. Los mercados siempre tienen distintas ofertas y precios en la parte pública y en la parte privada. Una empresa que cotiza en Bolsa, inclusive, si está bien valuada podría recibir ofertas más grandes en el sector privado si un comprador estratégico ve mucho valor en ella.

En su opinión, la BMV es una de las Bolsas más asequibles. ¿Qué requiere para atraer a los inversionistas?

En mi opinión la BMV ha hecho un excelente trabajo en los últimos años. Entre otras cosas:

- Lanzó la figura de los analistas independientes para que dieran seguimiento a empresas más pequeñas que cotizaban. Antes de 2011, algunas empresas-firmas medianas o pequeñas no percibían todos los beneficios de la Bolsa, pues no tenían mucho seguimiento y exposición.

- Impulsó la figura de formador de mercado, que permite dar más bursatilidad y mercado a las acciones.

- Ha impulsado acciones de promoción, como los investors days, acercando a las emisoras e inversionistas.

¿Qué fenómeno le ha parecido más interesante durante 2020?

En realidad es normal que los mercados de capitales fueran menos activos en 2020 durante la crisis. Dado el entorno económico internacional y la poca certeza de la recuperación económica global, es difícil que una empresa salga a bolsa, pues corre el riesgo de tener una mala valuación de sus acciones. Es decir, los accionistas actuales podrían no recibir el beneficio de una valuación y percepción de valor real de su empresa por factores exógenos asociados a la economía internacional.

Por esto, normalmente, en tiempos de crisis o incertidumbre se da el fenómeno de fly to quality y la mayor parte de los inversionistas se mudan al mercado de deuda y a bonos de alta seguridad. Si bien sacrifican el rendimiento, es una estrategia para “aguantar” y no mover inversiones en tiempos difíciles.

Estas reacciones siempre impactan la actividad del mercado de capitales.

¿Cuáles son las expectativas para el 2021?

Será un año muy activo, es un año donde debe comenzar la recuperación. Con la vacuna del COVID-19 comenzando a aplicarse, se espera que la actividad económica pueda reactivarse en el segundo semestre, dando movimiento así a la economía. Es decir, sin duda será un mejor año que 2020, pero continuarán los retos derivados del ajuste del nuevo orden mundial. Muchas industrias estarán impactadas (cines, entretenimiento), mientras otras han ganado (supermercados, hospitales, tecnología). Lo que creo es claro es que el 2021 dejará marcado el camino de este ajuste en la economía global y sentará la pauta para los siguientes años.

Add new comment